Willem Sels

汇丰私人银行及财富管理 环球首席投资总监

人工智能转型推动牛市展望

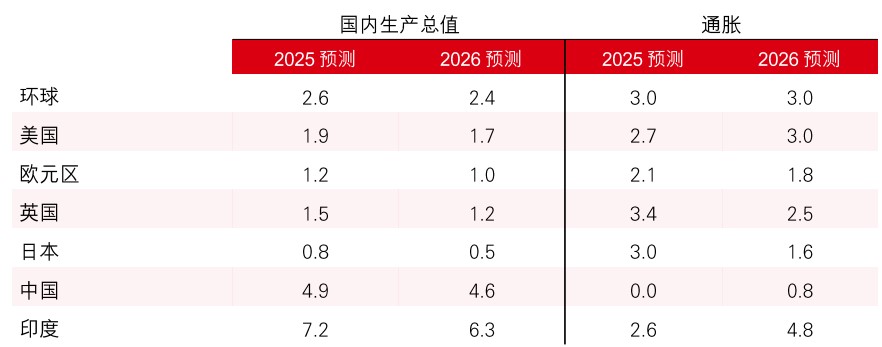

随着充满变数的一年即将结束,现正是过滤市场各种杂音,重新聚焦于推动表现的基本因素, 以部署 2026 年投资组合的适当时机。

过去数月,关税的不确定性已逐渐明朗化。在科技带动下的生产力提升, 以及强劲的资本开支周期仍被市场低估的情况下,美国企业的盈利表现依然强劲。然而,估值飙升、债务累积,加上美国历史上最长的政府停摆,触发了近期部分投资者获利回吐,而一些投资者也关注目前牛市能否延续。

这对 2026 年的市场展望有何意义?

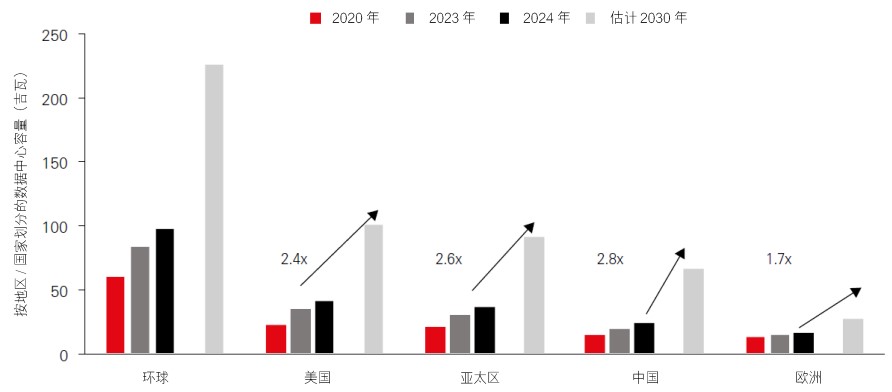

我们认为,支持我们维持正面观点的关键推动因素仍将延续。人工智能的迅速普及应用继续成为 2026 年环球市场的重要主题。这股趋势逆转的可能性极低,而人工智能生态系统内的机遇更有望在各行业中进一步扩展。工业及公用事业板块将受益于对数字化基建及电力需求的上升;同时,制造业回流及再工业化等长期结构性推动力仍然是优先考虑的政策,以强化供应链的战略自主性,尤其是在科技及国防领域。

根据经济合作暨发展组织估计,人工智能将在未来 10 年为劳动生产力带来 1% 至 2.5% 的增长。和其他地区不同,美国股市的大部分回报主要来自盈利增长,而非市盈率扩张。虽然估值有所上升,但仍远低于科网股泡沫时期的水平,加上 2026 年第一季的盈利预测仍偏保守,为盈利带来潜在的上行空间。因此,我们不担心人工智能泡沫,但预期市场短期回调将难以避免。

除美国以外,亚洲受益于双重利好因素:一个多元化及高速扩张的人工智能生态系统,且估值处于吸引水平,以及受政策支持富韧性的内需。在数据中心容量增长方面,预期亚洲于 2025 至2030 年预期将跑赢其他主要市场;企业管治改革也有望提升区内的股本回报率。我们的“哑铃策略”旨在科技创新龙头企业和高股息股票或优质债券之间取得平衡,表现持续良好。这些因素均支持我们近期将香港、日本及韩国股市的观点上调至偏高,和美国、中国大陆及新加坡一同成为首选市场。此外,我们亦看好阿联酋及南非在新兴欧洲、中东及非洲市场提供结构性和周期性的投资机遇。

在上行趋势中为短期市场波动作好准备

尽管整体走势上扬,我们仍密切关注政策及宏观经济的不确定性。美联储可能较预期更早结束降息周期;数据中心建设也可能因劳动力短缺而延误,而且任何地区的地缘政治风险均可能会升温。

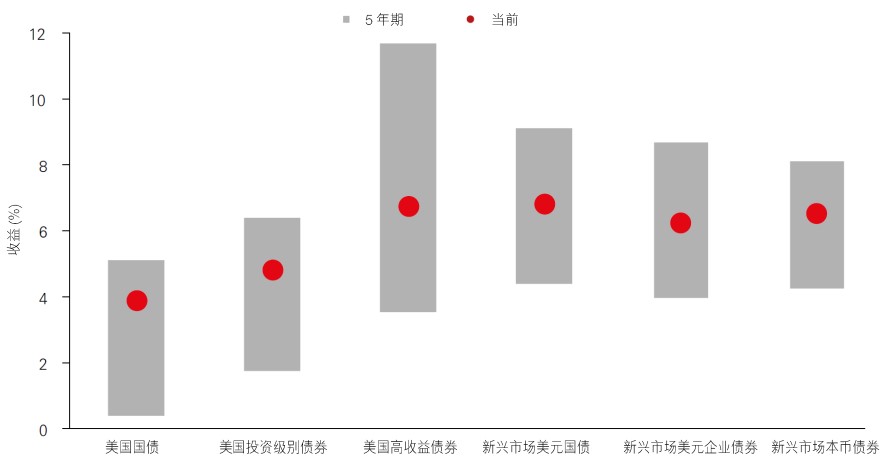

我们对不同资产类别的分析显示,没有单一资产能在各种风险情境下提供完善的防御。因此,我们将继续通过多元资产策略,在资产类别、地区、行业及货币之间进行多元化的配置,以管理集中度风险及下行风险。我们已调整了投资策略,适度降低美国市场的配置,但仍看好美股,同时加大投资于亚洲,也下调了美国必需消费品及高收益债券的观点,通过环球投资级别债券、新兴市场本币国债及黄金来强化投资组合的韧性。

加强多元化配置的趋势上升

由于市场高度关注美联储的政策,导致各类资产之间的相关性在近期明显增加。因此,我们认为增加另类资产有助进一步分散风险。

为了让客户加深了解另类资产在投资组合中的角色,以及黄金的前景,我们特别提供两篇来自本行专家撰写的文章,深入探讨这些主题。

我们希望本季《思考未来 2026》中的投资主题和深入分析,能协助您在新一年中把握机遇、稳步前行。祝您的投资之旅成功!

四大主题助您构建投资组合

区域市场展望

值得关注的经济数据

订阅汇丰快讯 开启新窗口

每周获取汇丰投资通讯,紧贴最新市场分析。

登入买/卖单位信托基金

投资基金的最低投资额可低至港币1,000 元